El BCRA finalmente pudo terminar de adjudicar los u$s10.000 millones que había pautado al inicio de la gestión para el BOPREAL. La suba del dólar financiero sumó atractivo al bono

El rol del BOPREAL

Con esta subasta, el BCRA colocó el monto máximo de las tres Series por un total de u$s10.000 millones: la Serie 1 había completado el cupo de u$s5.000 millones y la Serie 2 el de u$s2.000 millones, a lo que se sumaron los u$s3.000 millones de la Serie 3. “De esta forma se viene logrando reducir significativamente las deudas pendientes con el exterior por medio de un instrumento novedoso que permite, a su vez, absorber una cantidad importante de pesos en circulación, contribuyendo a la reducción de la generación endógena de dinero”, afirmó el Central en un comunicado.

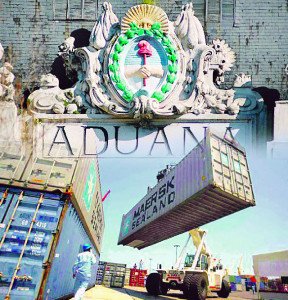

El BOPREAL fue planteado por el equipo económico, casi desde el comienzo de la gestión, como una pieza importante de su estrategia de transición hacia el levantamiento del cepo cambiario y un nuevo régimen monetario de competencia de monedas. Se trata del bono diseñado, inicialmente, para importadores con deudas comerciales previas al 12 de diciembre, que se suscribe con pesos pero está nominado en dólares. Desde este mes también pueden acceder las empresas cuyas utilidades y dividendos no pudieron ser cancelados en los últimos años por el control de cambios.

La herramienta apuntó a varios frentes a la vez: fue pensada para descomprimir la situación de los pasivos por importaciones (que igualmente siguen creciendo por el sistema de pago escalonado implementado por la actual gestión), para aspirar pesos y para dolarizar una porción de la deuda remunerada del BCRA.

Con la posibilidad de que accedan también las empresas para canalizar el pago de dividendos y beneficios, el equipo económico buscó ir descomprimiendo otra vía de demanda de divisas contenida para cuando se decida abrir el cepo.

De hecho, fue el problema de los dividendos fue mencionado por Javier Milei como uno de los tres escollos a resolver antes de levantar las restricciones cambiarias, junto a los pasivos remunerados y los puts del BCRA. Con todo, este martes en el congreso del IAEF, tanto Milei como Luis Caputo dijeron que aún no hay fecha definida para la apertura del cepo. El ministro de Economía agregó que todavía se está lejos de tener el nivel de reservas suficientes para hacerlo y volvió a depositar sus expectativas en la negociación con el FMI por nuevos desembolsos.

Fuente: Ámbito